Linx ERP 8.01 Service Pack 01.25 Hotfix 010 - Nota Técnica 2019.001 v.1.60/1.62 - Campo (cBenefRBC) |

|

Nessa guia são parametrizados os impostos que devem ou não constar na nota fiscal, inibindo ou incluindo os impostos que são previamente cadastrados na tela 009003 - Imposto.

Código e descrição do imposto que será tratado pela exceção, de acordo com a tela 009003 - Imposto.

Os impostos 78 - INSS-15, 79 - INSS-20 e 80 - INSS-25 só aparecerão na tela 009075 - Exceção de Imposto quando forem incluídos os imposto 4 - INSS ou 21 - INSS-R Caso seja selecionado outro imposto diferente do INSS e/ou INSS-R, o sistema apresentará a seguinte mensagem: Não é permitido adicionar o imposto sem que já tenha sido adicionado o INSS ou INSS-R. |

Indica qual será o percentual de redução da base para aplicação da alíquota do tributo.

O objetivo é calcular e mostrar na nota fiscal, na coluna Base Imposto Espelho, qual o valor da base do imposto.

Exemplo:

Considerando um imposto com redução de 33,33% na base de cálculo, a nota fiscal apresentará, na coluna Base Imposto Espelho, o valor total do item subtraído do percentual da redução:

Valor do item: 100,00

Redução de 33,33% da base

Valor da base: 100,00 - 33,33% = 66,67

Taxa Imposto ICMS: 18%

Valor Imposto: 66,67 x 18% = 12,00

Guia Impostos da tela de Entrada de Nota Fiscal:

Na coluna Taxa Imposto Espelho (%) poderá ser visualizado o percentual da taxa do imposto (Icms), por exemplo, que vem automaticamente da tabela 001033 - Referencia Cruzada UF X ICMS.

Na coluna Valor Imposto Espelho poderá ser visualizado o valor calculado do imposto (66,67 x 18% = 12,00).

Se a porcentagem de redução de base for 0%, o sistema mostrará o valor total do item na coluna base imposto espelho e seus devidos cálculos.

Indica a alíquota do imposto a ser calculada pelo sistema. Veja a seguir as situações possíveis:

Funcionamento padrão (para todos os impostos exceto ICMS e IPI):

Por padrão, o sistema tentará obter a alíquota de cada imposto primeiramente da tela 009075 - Exceção de Imposto, desde que exista uma exceção configurada e adequada à nota.

Existindo a exceção configurada, verificará se a alíquota é igual ou maior que zero.

Se maior que zero, será utilizada a alíquota configurada na exceção;

Se igual a zero, o sistema tentará obter a alíquota da tela 009003 - Imposto.

Se na tela de impostos houver uma alíquota fixa configurada (coluna Alíquota), esta será utilizada;

Se não houver alíquota fixa informada, a alíquota será enviada zerada para a nota, exceto no caso do ICMS e do IPI, em que será feita uma terceira tentativa para obtenção da alíquota. Veja abaixo.

Caso a alíquota do ICMS esteja zerada na exceção de impostos e também não exista como alíquota fixa na tela 009003 - Imposto, o sistema buscará a alíquota cadastrada na tela 001033 - Tabela Referência Cruzada UF X ICMS.

Recomendação para o ICMS: Uma vez que o ICMS possui alíquota diferenciada por estado, para que a mesma exceção possa ser utilizada por filiais de UFs diferentes ou em operações interestaduais, recomenda-se a utilização da tabela de referência cruzada. |

Semelhante ao que ocorre para o ICMS, caso a alíquota do IPI esteja zerada na exceção de impostos e também não exista como alíquota fixa na tela 009003 - Imposto, o sistema buscará a alíquota cadastrada na tela 003006 - Classificações Fiscais e IPI.

Recomendação para o IPI: Uma vez que o IPI possua alíquota diferenciada por classificação fiscal, para que a mesma exceção possa ser utilizada para itens com classificações diferentes, recomenda-se a utilização das alíquotas cadastradas na tela 003006 - Classificações Fiscais e IPI. |

O percentual de Recuperação é aplicado sobre o imposto da NF do fornecedor (Coluna Base Imposto Espelho).

O sistema calculará e alimentará a coluna Base Imposto e Valor Imposto de acordo com o percentual que estiver parametrizado na coluna % Recuperação da exceção.

Exemplo 1 - Porcentagem positiva de redução

Se tiver 20% de recuperação para o ICMS, o sistema calculará o valor do imposto a ser recuperado da seguinte forma:

Valor do imposto = (Base imposto * Alíquota ICMS) * % Recuperação

Valor do imposto = (360,00 x 18%) * 20%

Valor do imposto = 64,80 x 0,2 = 12,96

Se não houver recuperação do imposto (% Recuperação = zero ), as colunas Base Imposto, Taxa Imposto(%) e Valor Imposto da nota fiscal também estarão zeradas:

O percentual de Retenção é utilizado para as notas de serviços, e nesse caso, deverá estar preenchido com 100% de Retenção ( Retém 100% porque está pagando o valor integral desse imposto).

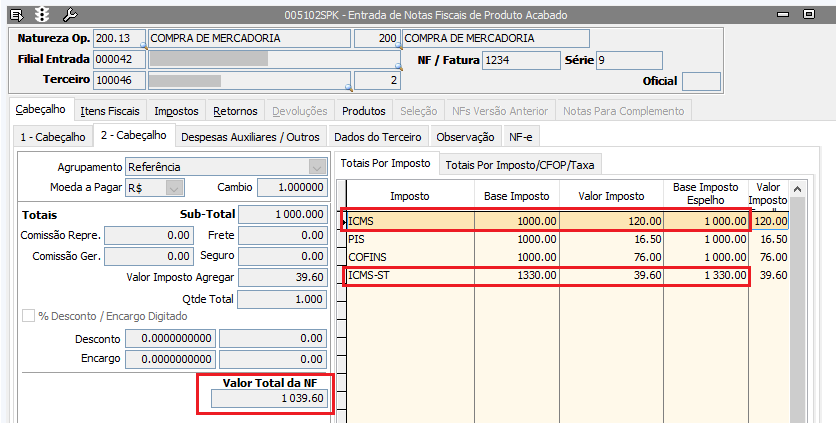

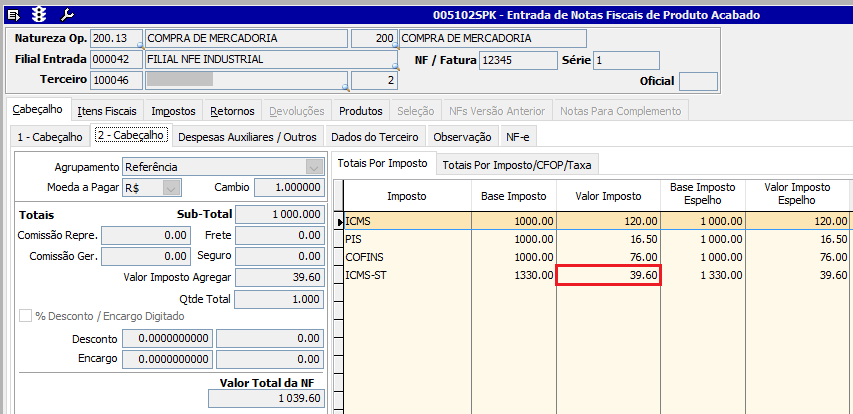

Exemplo 2 - Porcentagem negativa de redução

Nas exceções de imposto que possuam o imposto ICMS-ST, o IVA (índice de valor agregado) deve ser informado no campo % Recuperação/ %Retenção com o sinal negativo.

Ao informar uma redução de base negativamente, você estará dizendo que a base desse imposto será maior.

Ex: Produto: 100,00

Alíquota ICMS: 12%

Alíquota ICMS-ST:12%

IVA:45%

Base do ICMS ST = (Valor do produto + Valor do IPI + Frete + Seguro + Outras Despesas Acessórias – Descontos) * (1+(%IVA / 100))

Base do ICMS ST = (100,00 + 5 + 0 + 0 + 0 – 0) * (1+(45 / 100))

Base do ICMS ST = 105 * 1,45

Base do ICMS ST = 152,25

Valor do ICMS-ST= [(Base do ICMS ST * Alíquota ICMS-ST)/100] - Valor ICMS

Valor do ICMS-ST= [(152,25 * 12)/100] - 12,00

Valor do ICMS-ST= 6,27

Permite fazer o cálculo de recuperação sobre a base do imposto ou sobre a alíquota. Embora o valor do imposto calculado seja o mesmo nos dois casos, o valor da Base Imposto e da Taxa Imposto na nota fiscal variam de acordo com a opção escolhida.

Abaixo temos o exemplo das notas e dos cálculos nos dois casos:

Exemplo:

Valor do Item: 100,00

Redução do ICMS: 20%

% Recuperação na alíquota= 70%

Cálculo do valor e da taxa do imposto com Porcentagem de recuperação na alíquota:

Base imposto ICMS = Valor do item - (Redução de Base* Valor do item)

Base imposto ICMS= 100,00 - (20% * 100)

Base imposto ICMS= 100,00 - 20,00

Base imposto ICMS= 80,00

Taxa imposto ICMS= Alíquota ICMS * % Recuperação na Alíquota

Taxa imposto ICMS= (12 * 70%)

Taxa Imposto ICMS= (12 * 0,7)

Taxa Imposto ICMS= 8,4

Exemplo:

Valor do Item: 100,00

Redução do ICMS: 20%

% Recuperação na base= 70%

Cálculo do valor e da taxa do imposto com Porcentagem de recuperação na base:

Base imposto ICMS = [Valor do item - (Redução de Base * Valor do item)]* (Porcentagem de Recuperação na Base)

Base imposto ICMS= [100,00 - (20% * 100)] * 70%

Base imposto ICMS= 80,00 * 70%

Base imposto ICMS= 56,00

Taxa imposto ICMS= Alíquota ICMS

Taxa Imposto= 12%*

* Nesse caso não há alteração na taxa do ICMS pois a redução foi aplicada na base do imposto e não na alíquota.

Marque essas colunas se desejar aplicar o desconto ou encargo ao valor do item para se obter a base de cálculo do imposto. Dessa forma, agrega-se o imposto após o desconto ou encargo.

Indica se o imposto será destacado, agregado ou descontado do valor total da nota.

Para este campo teremos as seguintes opções:

O valor do imposto é informativo, não alterando o valor total da nota fiscal.

Exemplo: ICMS

O valor do imposto será somado ao valor total da nota fiscal.

Exemplo: IPI

O valor total da nota será o valor dos produtos menos o valor dos impostos.

Exemplo: Os impostos IRRF, ISS, INSS, PC-CSL nas notas de serviço.

Essa incidência deve ser utilizada quando um imposto já está incluso no preço da mercadoria (tabela), porém deveria ser agregado na nota fiscal, como, por exemplo, o IPI na venda de loja com tabela.

Para demonstrativo de cálculo, considere:

Preço de tabela = R$ 1000,00 (com ICMS e IPI embutido)

Alíquota do IPI = 10%

Para emissão da nota fiscal, é necessário desembutir o IPI e agregá-lo:

Base para o IPI = 1000 / (1 + 0,10) = 909,09 (Desembutir o Imposto)

Valor do IPI = 909,09 (Valor base com imposto desembutido) * 0,10 (Alíquota do IPI) = 90,91

Valor TOTAL da Nota = 909,09 + 90,91 = 1000,00 (Agregar o Imposto)

O preço de tabela de um produto é o preço utilizado para sua comercialização. Dessa forma, o IPI deve estar agregado. |

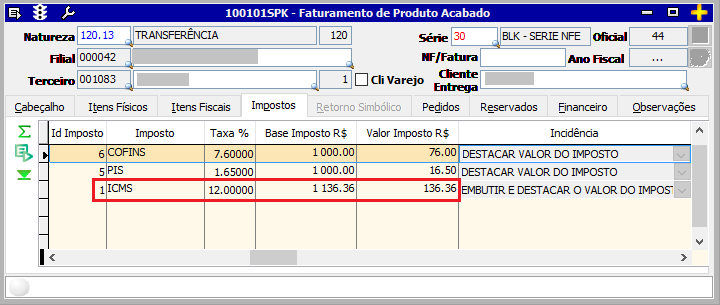

Essa incidência deve ser utilizada quando o valor do imposto não está incluso no preço da mercadoria e deverá ser destacado na nota fiscal, por exemplo, o ICMS na transferência pelo custo (o ICMS dependerá da UF de destino).

Para demonstrativo de cálculo, considere:

Preço de custo = R$ 1000,00 (sem ICMS embutido)

Alíquota de ICMS para transferência para MG = 12%

Para emissão da nota fiscal, é necessário embutir o ICMS e destacá-lo:

Base para o ICMS = 1000/ (1 - 0,12) = 1136,36 (Embutir o Imposto)

Valor do ICMS = 1136,36 (Valor base com imposto embutido) * 0,12 (Alíquota do ICMS) = 136,36

Valor TOTAL da Nota = 1136,36 com 136,36 de ICMS (DESTACAR). O custo permanece 1000,00 para entrada no destino, pois o ICMS será recuperado.

A transferência à preço de custo não pode variar conforme o estado de destino, isto é, a mercadoria saiu com custo de R$1000,00 e deverá entrar no estado destino com o mesmo valor, ou seja, o valor do ICMS debitado na saída é o mesmo que o valor do ICMS creditado na entrada.

A Incidência EMBUTIR E DESTACAR O VALOR DO IMPOSTO não deve ser utilizada para o imposto IPI, pois por conceito ele já é agregado ao valor total da nota fiscal. |

Nesse caso os impostos serão agregados no valor total da nota fiscal mas não serão destacados. Usado somente nas devoluções.

Indica em qual coluna no livro fiscal o imposto será visualizado. Será jogada nessa coluna a diferença entre o valor contábil, o valor do imposto agregado e a base do imposto.

Isento ou Outros = Valor Contábil – Imposto Agregado – Base Imposto

Os itens marcados com Suspensão ou Diferimento também serão levados para a coluna Outros do livro fiscal.

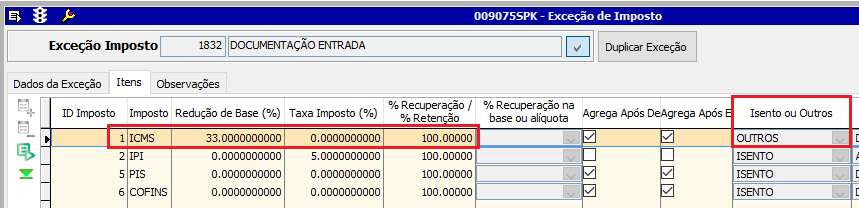

Exemplo:

Temos abaixo uma exceção de imposto para as notas de entrada cuja diferença (Isento ou Outros = Valor Contábil – Imposto Agregado – Base Imposto) deve ir para o campo Outros do ICMS no livro fiscal (tela 012004 – Registro de Entrada):

Utilizando a fórmula, temos:

Isento ou Outros = Valor Contábil – Imposto Agregado – Base Imposto

Isento ou Outros = 105,00 – 5,00 – 67,00

Isento ou Outros = 33,00

A diferença aparecerá no livro, conforme a opção escolhida.

Se for Isento ou Não Tributado, a diferença poderá ser visualizada na coluna ISENTAS N TRIB. do livro fiscal.

A opção Não Constar não gera a linha do imposto na nota fiscal. A opção Constar Apenas Valor Contábil alimenta o livro apenas com o valor contábil, e não será exibido em outra coluna. |

A Situação Tributária (CST) é parametrizada de acordo com os impostos escolhidos e tem influência em algumas obrigações acessórias como a GIA, a EFD ICMS IPI (Sped Fiscal) e a EFD Contribuições (Sped Pis Cofins).

Ela é preenchida de acordo com o imposto e a natureza (de entrada ou de saída) da guia Dados da Exceção. Se a natureza utilizada for a de saída, teremos como opções de escolha somente as situações tributárias específicas para a saída. O mesmo vale para as situações tributárias das naturezas de entrada.

Nem todos os impostos utilizam essa coluna. Para alguns, como o IRPF, por exemplo, a coluna ficará indisponível para uso.

Entre os que a utilizam, o único que não é preenchido é o ICMS, pois sua situação tributária fica na guia Dados da Exceção, no campo Tribut Icms.

Os impostos que requerem o preenchimento da Situação Tributária, quando utilizados na exceção são:

2 – IPI

5 – PIS

6 – COFINS

12 – ICMS-ST

13 – ICMS- STR

14 – ISS

17 – PIS-R

18 – COFINS-R

22 – ISS-R

23 – PIS-S

24 – COFINS-S

26 – RTEIVA

37 – PIS-ZF

38 – COFINS-ZF

56 – PIS- SN

57 – COFINS-SN

Para o ICMS-ST, a Situação Tributária determinará se o imposto não constará na GIA e se o imposto é substituto ou substituído. |

Campo parametrizável para os impostos 14 – ISS e 22 – ISS-R e utilizado em algumas obrigações acessórias como o SEFINNET, por exemplo.

Para a geração do SEFINNET, do Estado de Santa Catarina, é necessário preencher o campo CST - Municipal na exceção de imposto. Caso este código não seja especificado na exceção de imposto, ao gerar o SEFINNET o sistema irá forçar o operador a inserir o código. Os códigos CST estão disponibilizados na Secretaria Municipal da Fazenda de SC, consulte este link para mais informações. |

Utilizado para escrever o texto de alguma lei, que sairá na nota fiscal, por exemplo.

Configuração para ajuste de layout de impressão

Para adicionar quebra de linha antes e/ou depois do Texto Legal, impresso na NFC-e e no CF-e SAT, basta inserir os caracteres "--" antes ou depois da configuração do texto, na tela 009075 - Exceção de Imposto.

O efeito de uma ou mais quebras de linha terá efeito na área indicada abaixo, antes e/ou depois do Texto Legal configurado, exemplo NFC-e:

Campo utilizado para informar o código de arrecadação do imposto, caso seja diferente daquele informado na tela 012016 - Inclusão de Dados/ Impostos Para Gerar Financeiro Fiscal.

Informe o valor mínimo de arrecadação do imposto, caso seja diferente do informado na tela 009003 - Impostos.

Indica qual o valor máximo do imposto calculado na nota fiscal. Se o valor do imposto for igual ou maior ao Valor Máximo de Arrecadação, o imposto não será gerado na nota.

Ao marcar essa coluna o sistema fará a verificação entre o valor mínimo de arrecadação e o valor da parcela na nota fiscal. O sistema só vai gerar o imposto se o valor for igual ou maior ao valor cadastrado.

A tela 009003 - Imposto possui a coluna de valor mínimo para calcular o imposto, ao selecionar esse checkbox na exceção, o sistema fará a verificação e irá validar pelo valor da parcela, ao invés do valor total da nota.

Quando marcados, os campos zeram os valores no livro fiscal (telas 012004 - Registro de Entrada e 012005 - Registro de Saída), de acordo com as opções escolhidas.

Exemplo:

Ao fazer a integração da nota fiscal abaixo, cuja exceção está marcada a opção Zera Base Imposto para o ICMS, consultando a nota na tela 012004 - Registro de Entrada, a base do ICMS não será 200,00 mas sim zero.

Indica em qual coluna do livro fiscal o imposto agregado deverá aparecer.

Exemplo:

Abaixo temos uma nota fiscal cuja exceção está com o campo Definição da Coluna para ter o Imposto Agregado igual à Observação para o imposto ICMS:

O valor do ICMS-ST, que é o imposto agregado, aparece no campo Obs: do livro fiscal:

O código histórico da tela de exceção de imposto está relacionado com o código histórico da contabilidade cadastrado na tela .009004 - Histórico Padrão

Esse campo deve ser preenchido com o código TSC somente para o imposto 1 - ICMS nos casos em que seja feita uma nota de transferência de saldo de ICMS e a alíquota e base do imposto tenham que ir zeradas.

Ao preencher o código TSC, o sistema criará as tags específicas referentes às notas de transferência de saldo no XML da NF-e com o valor e a quantidade zerados. Se for colocado um código diferente de TSC, a quantidade e o valor do item constarão no XML.

Essa opção só deverá ser marcada para as empresas que sigam o regime especial de tributação chamado Cartilha da Moda (Lei 6331/2012). Para mais informações, ver a Documentação Linx ERP Cartillha da Moda.

A tabela Código de Contribuição Social Apurada é utilizada na codificação dos tipos de contribuição apurada no período, nos registros de apuração da contribuição, ou de ajustes, do Bloco M da EFD Contribuições.

A tabela Código de Tipo de Crédito é utilizada na codificação dos tipos de crédito apurado no período (Bloco M), ou de controle de créditos de períodos anteriores (Bloco 1) da EFD Contribuições.

Referente ao campo NAT_REC dos blocos M410 e M810 da EFD Contribuições.

A funcionalidade dessa coluna é informar a exceção de NCM, quando existir, de acordo com a Tabela de Incidência do Imposto de Produtos Industrializados (TIPI).

Essa informação é enviada no campo 9 - EX_IPI do registro 0200 da EFD ICMS IPI.

Exemplo:

Segundo a tabela TIPI, os condicionadores fazem parte da exceção 01, cuja alíquota é de 7%. A classificação fiscal 3305.90.00 - Outras é de 22%.

Suponhamos que na tela 003006 – Classificações Fiscais e IPI já exista a classificação fiscal 3305.90.00 e seja necessário fazer uma nota fiscal para a venda de condicionador. Nesse caso, será preciso criar uma exceção de imposto e colocar o código de exceção 01 para o imposto IPI.

Atualmente, a tela 003006 – Classificações Fiscais e IPI já aceita 10 dígitos (8 do NCM mais 2 da exceção de IPI). Sendo assim, não é necessário mais fazer a exceção de NCM via exceção de imposto. Basta que se cadastre o número do NCM com a exceção (10 dígitos) diretamente na tela 003006 – Classificações Fiscais e IPI. Futuramente, o campo Exceção Classif Fiscal da tela 009075 - Exceção de Imposto será descontinuado. |

A tabela Código de Base de Cálculo do Crédito é utilizada na codificação da base de cálculo dos créditos apurados no período, no caso de ser preenchido registro de documentos e operações geradoras de crédito, nos Blocos A, C, D, F e 1 (Créditos extemporâneos) da EFD Contribuições.

O Código Imposto Vinculado está relacionado com a coluna ID Imposto. É por meio dele que informamos no livro fiscal, por exemplo, que para o imposto ICMS teremos o valor da ICMS-ST no campo Outros. Esse campo é parametrizável por imposto.

Em algumas situações, essas duas colunas podem realizar a mesma função.

Exemplo:

Se quisermos que o valor do IPI (com incidência agregar) vá para o campo Outros do ICMS no livro fiscal, podemos tanto cadastrá-lo na coluna Definição da Coluna para ter o Imposto Agregado quanto na coluna Código Imposto Vinculado. A diferença é que ao cadastrar o imposto na coluna Definição da Coluna para ter o Imposto Agregado, se houver outro imposto com a incidência agregar, este também irá fazer parte da composição do campo.

As duas colunas também podem trabalhar concomitantemente. Na mesma exceção eu posso parametrizar o IPI para que ele vá tanto no campo Observação do ICMS como no campo Outros.

Exemplo:

Como o cálculo do imposto vinculado é feito por meio dos valores que já estão no livro fiscal, se marcarmos o checkbox Zera Valor Imposto para o IPI, na tela de exceção, e quisermos que o valor do IPI vá para o campo Outros do ICMS no livro fiscal, só será possível fazer essa parametrização por meio da coluna Definição da Coluna para ter o Imposto Agregado. A coluna Código Imposto Vinculado, se parametrizada, mandará o valor zerado.

Refere-se ao número do processo judicial ou administrativo de suspensão da exibilidade dos impostos 14-ISS e 22-ISS-R, que podem ser enviados no arquivo XML da NF-e a partir do leiaute 3.10 da NF-e.

Informativo para indicar o incentivo fiscal dos impostos 14-ISS e 22-ISS-R, que podem ser enviados no arquivo XML da NF-e a partir do leiaute 3.10.da NF-e

O campo cBenefRBC foi criado para registrar o código de benefício referente à redução da base de cálculo nas operações em que coexistam dois benefícios: o ICMS diferido e a respectiva redução de base de cálculo desse ICMS diferido. Nessa situação, o código de benefício do ICMS diferido deve ser informado no campo cBenef, enquanto o código da redução de base de cálculo deve ser indicado no cBenefRBC, ambos simultaneamente.

Inicialmente, essa configuração foi adotada apenas pelo Estado de Santa Catarina. Assim, o sistema deve permitir o preenchimento de dois códigos de benefício: um associado ao CST 51 (ICMS diferido) e outro código para o CST 20 (redução da base de cálculo do ICMS diferido).

Nesses casos, a tag gerada será somente a ICMS51, correspondente ao ICMS diferido. O campo cBenefRBC somente deve ser preenchido quando houver ICMS diferido (CST 51). Caso contrário, se houver apenas a redução da base de cálculo sem o diferimento, o CST aplicável será o 20, e a tag gerada será ICMS20.

É importante destacar que a acumulação dos benefícios de diferimento e redução de base de cálculo não é uma regra geral, podendo ocorrer isoladamente. Assim, é possível que haja:

a. Diferimento sem redução da base de cálculo, caso em que o cBenefRBC não deve ser informado;

b. Redução da base de cálculo sem diferimento, em que será utilizado apenas o CST 20 e o correspondente cBenef.

Por fim, vale ressaltar que o preenchimento do campo cBenefRBC não gera impacto na EFD ICMS IPI.

O preenchimento do cBenefRBC não tem reflexo na EFD ICMS IPI.

Para atender à tag cBenefRBC no XML da Nota Fiscal Eletrônica, foi implementado o campo Gerar Benef RBC na grid da Tabela 5.2 da tela de Exceção Fiscal de Imposto. Quando esse campo estiver marcado e vinculado a um código de ajuste, o sistema levará para a tag cBenefRBC o código de ajuste relacionado ao CST 51.

Com a nova validação da regra liberada em dezembro de 2024, passou a ser exigido que o código de ajuste informado na cBenefRBC seja o correspondente ao CST 20, quando o diferimento estiver atrelado a uma redução de base de cálculo.

Este campo só deve ser habilitado quando o campo "Gerar Benef RBC" estiver com o flag

O campo "Gerar Benef RBC" só deve ser habilitado quando o Campo Tribut Icms for o CST 51.

Permitir a seleção de um código de ajuste correspondente ao CST 51, para vincular à tag Cbenef. No campo Cod Beneficio Fiscal

|

| Esse campo filtra o código de benefício: | Se escolher um código de ajuste que não seja vinculado ao CST 51, não habilita o checkbox | Escolhendo um código de ajuste correto, habilita | O código de benefício RBC só mostra o CST 20 |

|---|---|---|---|

|

|

|  |