O manual de Tributações exibirá os principais conceitos tributários utilizados no Linx Postos AutoSystem® para as mais variadas operações fiscais. Além disso, exibirá as configurações realizadas no sistema para correto funcionamento e legalidade das operações.

Para realizar os cadastros no sistema será necessário configurar as permissões de acesso no módulo Gerencial.

Para correto funcionamento e legalidade das operações fiscais e tributárias no Linx Postos AutoSystem®, será necessário realizar algumas configurações que serão descritas nos próximos capítulos.

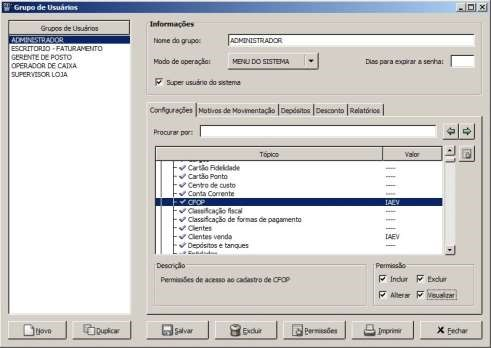

As permissões de acesso podem ser liberadas ou restritas de acordo com as políticas da empresa e seus respectivos grupos de usuários. Para configurar as permissões de usuário acessar Configurações > Usuários > Grupos de Usuários > aba Configurações, a seguir lista das permissões disponíveis:

Conforme exemplo a seguir:

3.2 Cadastrar CFOP

O CFOP (Código Fiscal de Operação) é o código que designa as respectivas naturezas das operações relativas à circulação de bens e mercadorias, prestações de serviços de transporte (interestadual e intermunicipal) e de comunicação, e, também, os serviços tributados pelo ISS, quando consubstanciados em Nota Fiscal, modelo 1 ou 1-A, conjugada com Nota Fiscal de Prestação de Serviços. Os CFOP devem ser cadastrados de acordo com as normas da Secretaria do Estado da Fazenda. Por padrão o Linx Postos AutoSystem® já vem com os CFOP cadastrados nacionalmente. Para cadastrar CFOP acessar o manual de Cadastro de Tabelas.

3.3 Cadastrar Tributações

O Linx Postos AutoSystem® possui o cadastro de tributação, que após cadastradas podem ser vinculadas a um determinado produto. As tributações variam de acordo com o estado. Procure um contador para mais informações tributárias. Para cadastrar tributação acessar o manual de Cadastro de Tabelas.

O manual de Tributações exibirá os principais conceitos tributários utilizados no Linx Postos AutoSystem® para as mais variadas operações fiscais. Além disso, exibirá as configurações realizadas no sistema para correto funcionamento e legalidade das operações.

O CST (Código de Situação Tributária) foi instituído com a finalidade de identificar a origem das mercadorias que circulam no estabelecimento e o regime de tributação ao qual a mesma está sujeita, na operação praticada. O CST será composto por três dígitos, onde o primeiro indicará a origem da mercadoria com base na Tabela Origem da Mercadoria e os dois últimos dígitos serão referentes à tributação pelo ICMS, com base na Tabela Tributação Pelo ICMS. Para visualizar as tabelas, acessar o site SEFAZ. Os CST atualmente, são exigidos nas notas fiscais eletrônicas e no EFD-contribuições.

O PIS é uma contribuição tributária de caráter social, que tem como objetivo financiar o pagamento do seguro-desemprego, abono e participação na receita dos órgãos e entidades, tanto para os trabalhadores de empresas públicas, como privadas(Fonte: PIS).

O CST PIS (Programa de Integração Social) é uma tabela criada para a implantação do SPED, onde cada produto possui um código referente ao PIS/PASEP. Para visualizar esta tabela, acessar o site SPED/FAZENDA.

4.1.2 CST CONFINS

A Cofins é uma contribuição social aplicada sobre o valor bruto apresentado por uma empresa. Como o próprio nome indica, a Cofins tem como objetivo financiar a seguridade social, ou seja, áreas fundamentais como a Previdência Social, Assistência Social e Saúde Social (Fonte: COFINS).

O CST Cofins (Contribuição para o Financiamento da Seguridade Social) é uma tabela criada para a implantação do SPED, onde cada produto possui um código referente à Cofins. Para visualizar esta tabela, acessar o site SPED/FAZENDA.

A Natureza de Frete determinará a natureza do frete, ou seja, o tipo de operação do frete.

Dispõe sobre a retenção de tributos e contribuições nos pagamentos efetuados pelas pessoas jurídicas de direito privado a outras pessoas jurídicas pela prestação de serviços. Para mais informações referentes a valores retidos do PIS/Cofins e em quais situações este valor deverá ser informado, acessar:

ICMS é a sigla que identifica o Imposto sobre Operações relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação. É um imposto que cada um dos Estados e o Distrito Federal podem instituir, como determina a Constituição Federal de 1988. Para atuar em um ramo de atividade alcançado pelo imposto, a pessoa, física ou jurídica, deve se inscrever no Cadastro de Contribuintes do ICMS. Também deve pagar o imposto a pessoa não inscrita quando importa mercadorias de outro país, mesmo sem habitualidade ou intuito comercial. (Fonte: ICMS).

Alíquota é o percentual ou valor fixo que será aplicado para o cálculo do valor de um tributo. A alíquota será um percentual quando a base de cálculo for um valor econômico, e será um valor quando a base de cálculo for uma unidade não monetária. As alíquotas em percentual são mais comuns em impostos e as alíquotas em valor ocorrem mais em tributos como empréstimo compulsório, taxas e contribuição de melhoria. (Fonte: Alíquota).

Para informações referentes à Alíquota de ICMS em cada estado, entrar em contato com uma contabilidade.

Alíquotas Convencionais:

Devolução ou retorno de mercadorias:

A base de cálculo do ICMS é o montante da operação, incluindo o frete e despesas acessórias cobradas do adquirente/consumidor. Sobre a respectiva base de cálculo se aplicará a alíquota do ICMS respectiva (Fonte: Base ICMS).

Para informações referentes à legislação vigente envolvendo o tema abordado, acessar o site do Ministério da Fazenda:

Deverão ser utilizados os seguintes valores:

Corresponde ao valor do ICMS calculado aplicando-se a alíquota pertinente sobre o valor do produto, acrescido do IPI e demais despesa se for o caso.

Algumas observações:

Se a empresa estiver enquadrada no SIMPLES PAULISTA não deverá informar o valor do ICMS neste campo;

Quando a operação não estiver sujeita ao ICMS (isenção, suspensão, diferimento, imunidade, etc.) deverá ser descrito no campo de Dados Adicionais o fundamento legal.

Exemplo: Remessa para conserto – Não incidência do ICMS conforme artigo 7º, Inciso IX do Decreto 45.490/00;

A Substituição Tributária pode ser conceituada como sendo o regime pelo qual a responsabilidade pelo ICMS devido em relação às operações ou prestações de serviços é atribuída a outro contribuinte. Espécies de Substituição Tributária no ICMS:

Contribuintes:

Incide sobre os produtos industrializados nacionais e estrangeiros no momento do desembaraço aduaneiro de produto de procedência estrangeira, ou a saída do produto do estabelecimento industrial ou equiparado a industrial. A base de cálculo é o valor total da operação de que decorrer a saída do estabelecimento industrial ou equiparado a industrial. No caso de produto importado, o valor que servir de base para o cálculo dos tributos aduaneiros, acrescido do montante desses tributos e dos encargos cambiais. Fonte: FAZENDA/RECEITA.

CFOP é a sigla de Código Fiscal de Operações e Prestações, das entradas e saídas de mercadorias, intermunicipal e interestadual. Trata-se de um código numérico que identifica a natureza de circulação da mercadoria ou a prestação de serviço de transportes.

É através do CFOP que é definido se a operação fiscal terá ou não que recolher impostos. O código deve obrigatoriamente ser indicado em todos os documentos fiscais da empresa, como por exemplo, notas fiscais, conhecimentos de transportes, livros fiscais, arquivos magnéticos e outros exigidos por lei, quando das entradas e saídas de mercadorias e bens e da aquisição de serviços. Cada código é composto por quatro dígitos, sendo que através do primeiro dígito é possível identificar qual o tipo de operação, se entrada ou saída de mercadorias. Para visualizar os códigos de CFOP disponíveis para cadastro, acessar o site da SEFAZ/PE.

O ISS Imposto Sobre Serviços de Qualquer natureza) é um imposto municipal e (somente o município tem poder para fixa-lo. Os contribuintes do imposto são as empresas ou profissionais autônomos que prestam o serviço tributável, mas os municípios e o Distrito Federal podem atribuir às empresas ou indivíduos que tomam os serviços à responsabilidade pelo recolhimento do imposto. A alíquota utilizada é variável de um município para outro. A base de cálculo é o preço do serviço prestado. A União, através da Lei Complementar 123/2006, fixou alíquota máxima de 5% (cinco por cento) para todos os serviços. A alíquota mínima de 2% (dois por cento), conforme o artigo 88, do Ato das Disposições Constitucionais Transitórias, da Constituição Federal.

Existem muitas situações onde a mercadoria comercializada, ou até mesmo a mercadoria importada, possui redução de base de cálculo do ICMS. Entretanto, diversos contribuintes calculam de forma incorreta o ICMS que deve ser destacado no documento fiscal e pago em sua apuração mensal à secretaria da fazenda de sua jurisdição. As reduções de bases de cálculo são benefícios fiscais concedidos pelas administrações tributárias, através de atos do Poder Executivo, cujo objetivo é diminuir a carga fiscal de determinados segmentos da economia.