- Criado por Elisangela Cruz Da Silva , última alteração por Vitoria Okubo em set 19, 2025

Você está vendo a versão antiga da página. Ver a versão atual.

Comparar com o atual Ver Histórico da Página

« Anterior Versão 3 Próxima »

Produto | Linx DMS |

|---|---|

Data | 18/08/2025 |

Autor | Produto Linx DMS |

Área | P&D Automotivo |

O objetivo deste documento é detalhar as adequações desenvolvidas para atender à Lei Complementar nº 214/2025, responsável pela instituição da Reforma Tributária. Também são apresentados os novos campos que passam a compor a emissão da NF-e e da NFC-e

Todos os contribuintes.

A Reforma Tributária, instituída pela Lei Complementar nº 214/2025, tem como eixo central a tributação sobre o consumo, buscando corrigir um dos principais pontos de complexidade do sistema brasileiro.

O modelo anterior, baseado em múltiplos tributos incidentes sobre bens e serviços, como PIS, Cofins, IPI, ICMS e ISS, resultava em sobreposição de regras, elevada burocracia e insegurança jurídica para contribuintes.

Com a substituição desses tributos por um modelo de Imposto sobre Valor Agregado (IVA Dual), a Reforma introduz maior simplicidade, transparência e eficiência na cobrança.

O consumo passa a ser a base principal da arrecadação, permitindo que os impostos sejam pagos de forma mais clara, previsível e uniforme em todo o território nacional.

As principais mudanças estabelecidas pela Reforma Tributaria sobre Consumo são:

a) Substituição de Tributos

Extinção: PIS, Cofins, IPI, ICMS e ISS.

Criados:

IBS (Imposto sobre Bens e Serviços) – de competência compartilhada entre Estados e Municípios.

CBS (Contribuição sobre Bens e Serviços) – de competência federal.

Ambos seguem o modelo de IVA (Imposto sobre Valor Agregado), eliminando a cumulatividade.

b) Imposto Seletivo

Incidência sobre bens e serviços prejudiciais à saúde e ao meio ambiente.

Ex.: cigarros, bebidas alcoólicas, derivados de petróleo.

Objetivo: função regulatória, desestímulo ao consumo e proteção ambiental.

c) Local de Arrecadação

Cobrança passa a ocorrer no destino do consumo, e não mais na origem.

Reduz distorções e elimina a guerra fiscal entre estados.

d) Transição Gradual

Implementação escalonada para adaptação de empresas e entes federativos.

Criação de fundos de compensação para estados e municípios com risco de perda de arrecadação.

e) Mecanismos de Justiça Fiscal

Cashback tributário para famílias de baixa renda, reduzindo o impacto regressivo dos tributos sobre o consumo.

Busca maior equidade e justiça social.

Ao priorizar a tributação sobre o consumo de forma moderna e padronizada, a Reforma Tributária busca:

- Simplificação do sistema tributário: Reduzir a quantidade de tributos incidentes sobre o consumo, unificando regras e procedimentos.

Transparência e clareza: Garantir maior compreensão das regras de incidência, reduzindo divergências entre União, Estados e Municípios.

Segurança jurídica: Diminuir conflitos e litígios tributários, proporcionando um ambiente mais previsível para empresas e cidadãos.

Equidade social: Implementar mecanismos como o cashback para famílias de baixa renda, promovendo justiça fiscal.

Equilíbrio federativo: Adotar a tributação no destino, assegurando divisão mais justa da arrecadação entre os entes federativos.

Competitividade econômica: Reduzir o chamado “Custo Brasil”, estimular o investimento produtivo e melhorar o ambiente de negócios.

Alinhamento internacional: Modernizar o sistema de arrecadação, aproximando o Brasil das práticas adotadas em economias mais desenvolvidas.

Assim, Reforma Tributária busca não apenas reduzir custos e burocracias, mas também contribuir para o crescimento econômico sustentável, estimular investimentos e promover maior equidade social.

O Imposto Seletivo (IS) é um tributo federal criado pela Reforma Tributária (Emenda Constitucional 132/2023) para incidir sobre bens e serviços considerados prejudiciais à saúde ou ao meio ambiente. Conhecido popularmente como "imposto do pecado", seu principal objetivo é desestimular o consumo desses itens e não apenas gerar receita.

Características principais

- Finalidade extrafiscal: Diferente de impostos como o IVA (CBS e IBS), o objetivo principal do IS é regulatório, atuando para influenciar o comportamento dos consumidores e produtores.

- Incidência única: A cobrança ocorre uma única vez na produção, extração, comercialização ou importação dos produtos ou serviços.

- Base federal: O IS é um imposto de competência federal.

- Não cumulativo: O imposto seletivo não gera crédito e não se aplica de forma cumulativa como o IVA.

- Início da cobrança: A cobrança do IS está prevista para começar em 2027.

Produtos e serviços que serão afetados

As categorias de produtos e serviços que devem ser submetidas ao Imposto Seletivo ainda dependem da regulamentação detalhada, mas já se sabe que incluirão:

- Bebidas alcoólicas

- Produtos fumígenos (cigarros)

- Bebidas açucaradas (refrigerantes)

- Veículos e embarcações

- Produtos minerais (com alíquota máxima de 0,25%)

- Combustíveis poluentes

- Atividades de extração de minerais e petróleo

- Serviços considerados prejudiciais, como aposta ou jogos de azar ("fantasy sports")

Diferença entre o IS e o IPI

Embora o Imposto sobre Produtos Industrializados (IPI) já onere produtos como cigarros e bebidas, a reforma busca tornar o sistema mais transparente. O IPI será extinto, e o IS irá incidir de forma mais clara e direcionada, funcionando como uma tributação adicional ao IVA Dual (CBS e IBS).

Impactos esperados

- Consumidores: O preço final dos produtos afetados pelo IS será mais alto, o que pode levar a uma redução no consumo.

- Empresas: As empresas dos setores visados precisarão se adaptar às novas alíquotas e planejar sua estratégia de preços.

- Arrecadação: O governo poderá direcionar a receita extra para áreas como saúde e meio ambiente, compensando os custos sociais e ambientais gerados pelo consumo desses produtos.

As alíquotas da CBS e do IBS serão fixadas por lei específica dos respectivos entes e cada ente individualmente fixará a sua própria alíquota, que deverá ser a mesma para todas as operações com bens e serviços ocorridas naquela localidade, salvo se submetidos a regimes diferenciados ou específicos. Ao fixar sua alíquota própria, cada ente da federação poderá:

- Vinculá-la à alíquota de referência da respectiva esfera da federação, por meio de acréscimo ou decréscimo à alíquota de referência em pontos percentuais, ou

- Defini-la sem vinculação à alíquota de referência da respectiva esfera da federação.

Caso o ente não estabeleça a sua alíquota por meio de lei específica, será aplicada a alíquota de referência da respectiva esfera da federação.

A alíquota do IBS aplicada em cada operação corresponderá à soma das alíquotas do Estado e do Município, ou do Distrito Federal, de destino da operação, determinado conforme as regras de local da operação.

As alíquotas definidas de acordo com o procedimento estabelecido, serão fixadas levando em consideração a regra de transição estabelecida, de modo que o respectivo impacto nas alíquotas do IBS e da CBS seja introduzido proporcionalmente à redução e à supressão dos tributos que serão extintos.

Aplicação da alíquota para fatos geradores ocorridos de 1º de janeiro a 31 de dezembro de 2026:

CBS: 0,9 %

IBS Estadual: 0,1 %

IBS Municipal: 0,0 %

Aplicação da alíquota para fatos geradores ocorridos de 1º de janeiro a 31 de dezembro de 2027:

CBS: (sem definição até o momento)

IBS Estadual: 0, 5%

IBS Municipal: 0,5 %

IVA-DUAL

A alíquota final do IVA Dual (IBS + CBS) só será atingida totalmente em 2033, ao fim do período de transição. As alíquotas de referência serão definidas por leis complementares e podem variar de acordo com o setor, já que alguns terão tributação reduzida ou isenção.

A Reforma prevê dois períodos de transição: um geral, de sete anos, que alcançará toda a sociedade brasileira; e outro específico para os entes federativos, de 50 anos, imperceptível para a sociedade.

Para viabilizar o início da transição, ao longo de 2024 e 2025 foi necessário aprovar as leis complementares que regulamentaram o IBS e a CBS, o Conselho Federativo do IBS, o Fundo de Desenvolvimento Regional e o ressarcimento dos saldos credores acumulados do ICMS, bem como estruturação do modelo de cobrança dos novos tributos.

O ano de 2026 será de calibragem das alíquotas e testes do sistema. Neste período o IBS terá uma alíquota de 0,1% e a CBS de 0,9%.

Em 2027 se iniciará a cobrança da CBS pela alíquota cheia e haverá a extinção do PIS e da Cofins. Neste mesmo ano, as alíquotas do IPI serão reduzidas a zero, exceto para os produtos manufaturados na Zona Franca de Manaus; e será instituído o Imposto Seletivo.

Cronograma de Transição:

- 2026: Início da fase de testes, com uma coexistência parcial entre os modelos antigo e novo.

- 2027: Cobrança efetiva da CBS federal e do Imposto Seletivo. PIS e Cofins são extintos.

- 2029 a 2032: Transição do ICMS e do ISS para o IBS de forma gradual.

- 2033: Conclusão total da transição, com a extinção completa de ICMS e ISS.

A tela do Configurador Tributário foi implementada para facilitar a configuração e o gerenciamento de regras do sistema, permitindo que os usuários realizem ajustes de forma intuitiva, segura e padronizada, garantindo a integridade das informações.

A tela centraliza todos os parâmetros relevantes, oferecendo:

Visualização clara das opções disponíveis;

Validações automáticas para evitar inconsistências;

Padronização de processos, aplicando alterações de forma uniforme no sistema;

Agilidade operacional, reduzindo etapas manuais e simplificando ajustes.

O objetivo principal desta implementação é otimizar o uso do sistema, minimizar erros operacionais e proporcionar uma experiência eficiente e confiável para os usuários responsáveis pela gestão de parâmetros.

Acesse a módulo Linx DMS Web.

2. Clique no módulo Linx DMS Configurações.

3. Acesse o menu Configurador Tributário.

4. Será aberta a tela com as Opções Cadastrais do Configurador Tributário.

5. Clique em uma das Opções Cadastrais para acessar a tela .

Para não permitir acesso indevidos ao módulo do Linx Configurações, através do acesso do administrador do sistema, é possível Bloquear o(s) usuário(s) que não deverão ter acesso ao módulo.

Acesse a módulo Linx DMS Web.

2. Clique no ícone de Menu na tela principal.

3. Acesse o Menu Configuração → Cadastros → Menus/Usuários → Manutenção Cards Principal.

4. Busque na lista a opção Linx Configuração.

5. Clique na lupa para abrir a lista de usuários.

6. Selecione o(s) usuário(s) que não terão acesso ao Linx Configuração e clique em Salvar.

7. O(s) usuário(s) selecionados serão apresentados na lista de Usuários Bloqueados.

8. Volte a tela principal do(s) usuário(s) bloqueados, não estará mais disponível o Card do Linx Configuração.

A tela de Cadastro de Alíquota Padrão e Exceção foi desenvolvida para oferecer aos usuários um controle eficiente e centralizado sobre as alíquotas aplicáveis ao CBS, IBS e IS. Ela permite definir alíquotas padrão e, quando necessário, alíquotas específicas para Estados ou Municípios, garantindo maior flexibilidade e precisão na tributação.

Observação: No período de 01/2026 a 12/2026 os percentuais definidas pela LC 214/2025 para o IBS e CBS, já estará pré-cadastradas no Cadastro de Alíquota Padrão.

Acesse o Configurador Tributário e clique na opção "Alíquotas e Exceções" .

1. Clique no ícone para cadastrar uma nova Alíquota Padrão

2. Será apresentada uma nova tela Alíquota Padrão para preenchimento.

3. Informar Percentual e o Código NCM dos produtos tributados pelo IS (se houver).

4. Após preenchimento dos campos solicitados, Clique em Salvar.

Importante: Não é permitido cadastrar um período que já esteja compreendido em uma Vigência cadastrada. |

|---|

Exemplo: Cadastro do Período de 01/07/2025 a 31/07/2025, informando somente Alíquota IBS Municipal.

Após Salvar, será apresentado a seguinte mensagem " Não é possível cadastrar essa vigência, pois já esta cadastrada", pois o período informado já esta compreendido

na vigência de 01/06/2025 a 31/12/2026.

1. Clique no ícone para cadastrar uma Alíquota Exceções

2. Será apresentada uma nova tela Alíquota de Exceção para preenchimento dos campos

3. Selecionar uma das opções Estadual ou Municipal.

4. Informar período de Vigência da Alíquota IBS Estadual.

5. Informar UF de Destino, podendo selecionar varias para a mesma vigência e Alíquota IBS.

6. Informar Alíquota IBS aplicada para UF de Destino.

7. Após preenchimento dos campos solicitados, Clique em Salvar.

8. Para cadastrar uma Alíquota IBS Municipal, repita os passos anteriores e informe o Município de Destino.

1. Na tela será apresentada uma lista de Alíquotas cadastradas.

2. Clique na opção Detalhes para visualizar as informações.

3. Se desejar alterar alguma informação, clique na opção Editar.

4. Se desejar excluir algum cadastro, clique na opção Excluir e Confirme.

A tela de Cadastro de Redução Governamental foi desenvolvida para permitir que seja configurada de forma clara e segura os percentuais de redução de tributos definidos por legislação nas operações com Órgãos Governamentais. Essa funcionalidade é essencial para garantir que o sistema aplique corretamente os descontos ou reduções fiscais previstas.

Clique na Opção Redução Governamental.

2. Clique na opção Novo para cadastrar um Percentual de Redução.

3. Informe a Data Inicial da vigência

4. Selecione a entidade Governamental na opção Tipo.

5. Informe o percentual de Redução de Alíquota, aplicável para a entidade Governamental selecionada.

6. Após preenchimento dos campos solicitados, Clique em Salvar.

7. Cadastro inserido com sucesso..

A tela de Cadastro de Referência foi desenvolvida para permitir que os usuários registrem e gerenciem informações essenciais ao funcionamento do sistema, promovendo organização, padronização e confiabilidade dos dados. Essa funcionalidade é fundamental para a correta execução dos processos que dependem dessas referências, contribuindo para a redução de inconsistências e evitando retrabalho.

É importante destacar que, com a Reforma Tributária sobre o Consumo, a tributação passa a ser aplicada sobre a operação, sendo classificada por meio de um Código de Classificação Tributária, vinculado ao CST do IBS, CBS ou IS.

Portanto, antes de iniciar o cadastro das Referências, recomenda-se realizar o mapeamento completo das operações da empresa, com base nas classificações disponíveis na tabela CST_cClassTrib publicada pelo fisco.

Arquivo de referência: https://www.nfe.fazenda.gov.br/portal/exibirArquivo.aspx?conteudo=ix44jDLyQog=

Esse mapeamento é essencial para garantir que as configurações inseridas estejam alinhadas às exigências fiscais vigentes, assegurando a correta aplicação das alíquotas e regras de tributação.

Clique na Opção Referências.

O Cadastro de Referência foi desenvolvido para oferecer flexibilidade na definição de regras fiscais. Ele segue o modelo 1xN:N, ou seja: para cada combinação de CST e Classificação Tributária, você pode cadastrar vários Tipos de Transação, Categorias de Cliente e UFs de Destino. Isso significa que, com uma única configuração fiscal, é possível atender diferentes cenários de venda ou operação, dependendo do tipo de cliente, localização ou natureza da transação.

Além disso, também é possível especificar o NCM dos produtos, permitindo que as regras sejam ainda mais detalhadas e aderentes à legislação.

Exemplo prático:

Uma empresa define a seguinte regra:

CST: 000

Classificação Tributária: 000001

Com essa base, ela pode vincular:

Tipos de Transação: Venda, Bonificação, Remessa

Categorias de Cliente: Atacado, Varejo

UFs de Destino: SP, RJ, MG

NCMs específicos: 0101.21.00, 0203.12.00

Dessa forma, todas essas variações estarão cobertas por uma única configuração de referência.

1. Clique na opção Referências para cadastrar.

2. Informe os dados solicitados na tela de adição de referencia.

3. Informar o campo Descrição de Referência, exemplo, "Operações Tributadas".

4. Selecionar o(s) Tipos de Transação relacionada ao tipo de operação conforme tributação.

5. Selecionar a Categoria do Cliente.

6. Selecionar as UF's de Destino.

7. Caso seja necessário, poderá informar o código de NCM dos produtos para operação do IBS/CBS.

| Importante: Verifique o Anexo I da LC 214/2025 contendo a lista de produtos que recebem tributações diferenciadas, de acordo com a Classificação Tributária. |

|---|

8. Informar o CST e Classificação Tributária do IBS/CBS vinculado a operação.

9. Clicando na -> Seta, será apresentada a tabela de códigos de Classificação vinculados ao CST.

10. Selecione uma Classificação e CST e clique em Selecionar.

11. Se houver Tributação do IS - Imposto Seletivo, selecione a Classificação e CST correspondente a operação.

| Importante: O IS - Imposto Seletivo somente será calculado para os NCM's selecionados na tela de Alíquota Padrão. |

|---|

| IMPORTANTE: Realize as etapas do 1 ao 11 sempre que necessário incluir uma nova Referencia. |

|---|

⚠️ Atenção:

A tela de Cadastro de Referência foi projetada para se adaptar dinamicamente de acordo com o CST selecionado. Isso significa que os campos exibidos para preenchimento podem variar conforme o tipo escolhido.

Essa variação ocorre porque cada CST possui regras fiscais e exigências específicas, determinadas pela legislação vigente, especialmente no contexto da Reforma Tributária sobre o Consumo (IBS, CBS e IS). Por isso, o sistema exibe apenas os campos relevantes para o cenário tributário correspondente, otimizando o preenchimento e reduzindo a possibilidade de erros.

Essa lógica visa garantir maior assertividade no registro das informações e adequação às obrigações fiscais aplicáveis.

CST 200 - Alíquota reduzida

- Será apresentado os campos com os percentuais de redução de alíquota válidos, de acordo com a Classificação tributária que estiver enquadrada.

- Esse campo não permite alteração do usuário.

CST 410 - Imunidade e não incidência

- Será apresentado somente os campos do CST e Classificação do IBS/CBS selecionados.

CST 510 - Diferimento

- Será solicitado o preenchimento do campo Diferimento CBS e IBS, devendo ser informado percentual válido.

CST 550 - Suspensão

- Será solicitado o preenchimento do campo CST CBS/IBS Regular, devendo ser informado o CST e a Classificação Tributaria que estaria enquadrado, caso não houvesse

a Suspensão do tributo para a operação.

IMPORTANTE: O CST 400 é válido somente para emissão de NFS-e, portanto, é importante verificar as orientações do fisco sobre sua utilização. Caso haja uma referencia com CST 400, associado a uma transação de venda de mercadorias a NF-e não será emitida e será apresentado a seguinte mensagem no frente de caixa "O CST CBS/IBS = 400 só poderá ser utilizado para notas de serviço. Reconfigure pelo Configurador da Reforma Tributaria e emita a nota novamente". |

|---|

A obrigatoriedade de envio dos campos relacionados à tributação pelo IBS (Imposto sobre Bens e Serviços) e pela CBS (Contribuição sobre Bens e Serviços) tem início a partir de janeiro de 2026.

Contudo, o ambiente de Homologação da NF-e esta habilitado para o envio dos arquivos XML com essas informações desde julho de 2025. Já o ambiente de Produção terá sua liberação a partir de outubro de 2025.

Durante o ano de 2025, o envio dos campos referentes ao IBS e CBS é facultativo. No entanto, caso essas informações sejam incluídas nos documentos fiscais eletrônicos (NF-e ou NFC-e), elas serão submetidas às validações das regras de schema e de negócio definidas pela SEFAZ.

⚠️ Importante:

Antes de iniciar o envio dos campos IBS/CBS em 2025, recomenda-se consultar a área fiscal ou tributária da empresa para avaliar os possíveis impactos, garantir a conformidade com a legislação vigente e evitar rejeições no processamento dos documentos fiscais.

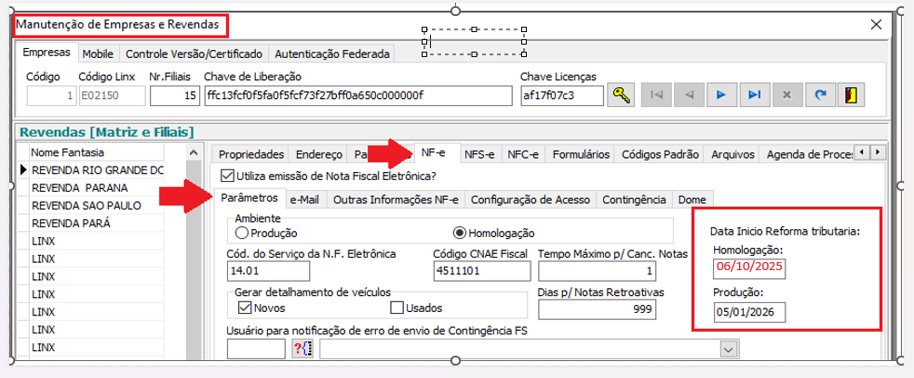

Acesse o módulo Empresas e Revendas → NF-e → Parâmetros, informe a Data inicio para ambiente de Homologação e/ou Produção.

IMPORTANTE: Antes de iniciar a emissão de NF, é necessário atualizar o pacote de Schema da NT 2025.002 v 1.20, disponível no portal da NF-e. (https://www.nfe.fazenda.gov.br/portal/exibirArquivo.aspx?conteudo=UylBkqx7DNQ=) |

|---|

As rotinas dos módulos Atendimento Balcão, Oficina, Veículo e Descrição não sofreram alterações com a implementação dos tributos CBS e IBS. Dessa forma, a abertura e o encerramento dos atendimentos devem continuar sendo realizados normalmente, conforme os procedimentos já estabelecidos.

Após a emissão do documento fiscal, os valores calculados referentes à CBS e ao IBS serão automaticamente gerados no arquivo XML e registrados na funcionalidade de Manutenção da Nota Fiscal, nos campos específicos para cada tributo.

A seguir, apresentamos um exemplo de venda realizada por meio do módulo Atendimento Balcão, demonstrando o processo e o reflexo da tributação no documento fiscal.

1. Acesse o módulo de Atendimento Balcão Web e abra um atendimento.

2. Selecione os itens.

3. Confirme a operação.

4. Acesse o Frente de Caixa e emita a NF-e.

5. XML emitido com os campos CBS e IBS.

6. Manutenção da NF Capa e Itens com os campos do CBS e IBS gravados.

Nas operações com Órgão Governamental, necessário cadastrar o Percentual de Redução (veja o Tópico no Redução Governamental do Cadastro Configurador Tributário) e informar o Tipo de Entidade Governamental.

1. Verifique se existe cadastro de Redução Governamental.

2. Acesse o módulo de Cadastro Cliente e selecione um Cliente Órgão Público

3. Acesse a aba Outras Informações.

4. Informe o Tipo de Ente Governamental no campo Servidor Público.

5. Realize o atendimento e emita a NF através do Frente de Caixa.

6. XML emitido com os grupos gCompraGov e Redução de Alíquota

Portal NF-e: https://www.nfe.fazenda.gov.br/portal/principal.aspx

Ministério da Fazenda: https://www.gov.br/fazenda/pt-br/acesso-a-informacao/acoes-e-programas/reforma-tributaria

Em caso de dúvidas sobre o conteúdo deste documento, entre em contato com o Suporte Nacional, através do site cliente.linx.com.br.

- Sem rótulos