- Criado por Usuário desconhecido (cleiton.waldemar), última alteração por Ana Julia Montoro Loma em out 26, 2020

Cadastro de Filiais

Para que o sistema Linx Big realize os cálculos de impostos e validações referentes às alíquotas e códigos tributários, entre outras rotinas fiscais, é necessário parametrizar os dados fiscais do estabelecimento no cadastro da filial.

Todas estas informações são indispensáveis para o funcionamento correto do módulo fiscal do Linx Big.

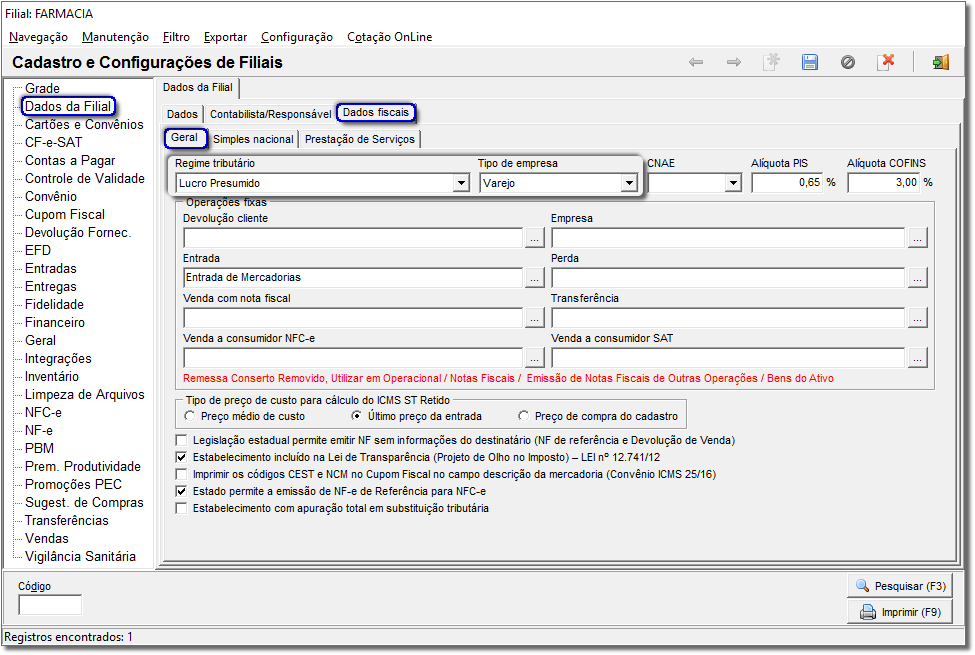

Vá ao menu Configurações > Filiais > Dados da Filial > Dados Fiscais.

Observe que, além da configuração de Regime Tributário existe também a opção Tipo de empresa.

Figura 01 - Dados Fiscais do Cadastro de Filiais

Regime Tributário é uma configuração importante para o SPED Fiscal e também um parâmetro que será utilizado para cálculo de tributos e de códigos fiscais das operações de entrada e saída do programa. De maneira geral, as opções que poderão ser escolhidas neste campo são:

- Simples Nacional: para as empresas usuárias do sistema que forem optantes pelo regime especial do Simples Nacional

- Lucro Presumido: para as empresas usuárias do sistema que recolherem os impostos federais pelo regime do Lucro Presumido.

- Lucro Real: para as empresas usuárias do sistema que recolherem os impostos federais pelo regime do Lucro Real.

Os campos Alíquota PIS e Alíquota COFINS ainda são dependentes da opção selecionada no campo Regime Tributário, isto é, os regimes do tipo Simples Nacional e Simples Nacional (Valor de Venda Bruta Excedida) permanecem com alíquotas PIS e COFINS zeradas, quando for do tipo Lucro Presumido as alíquotas PIS e COFINS serão preenchidas automaticamente com os valores 0,65% e 3,00% respectivamente, quando for do tipo Lucro Real Cumulativo as alíquotas serão preenchidas com os mesmos valores mencionados anteriormente, e quando for do tipo Lucro Real Não Cumulativo, as alíquotas serão alteradas para os valores 1,65% e 7,60% respectivamente.

O campo Tipo de empresa deverá ser utilizado para determinar se a mesma é do tipo:

- Varejo: que possui atividade de venda e/ou emissor de cupom fiscal ou;

- Centro de Distribuição (Atacado): que vende para clientes varejistas ou para empresas que também são atacadistas.

As configurações devem ser feitas para cada filial cadastrada e ativa no sistema.

Na seção Operações fixas, poderão ser definidas operações fiscais fixas para todas as funções que estão descritas na tela como: Entrada, Transferência, Perda, Devolução, Empresa etc., ou seja, todas as configurações tributárias determinadas para essas operações fiscais serão aplicadas à essas funções, desde que estejam fixadas corretamente.

As Operações fixas, que poderão constar nessa tela, deverão ser inseridas somente após o cadastro de cada operação fiscal, que não poderá estar associado à opção de operação com bens do ativo que será explicado mais adiante.

A Base e o Valor de ICMS ST Retido devem ser calculados a partir do Preço de Custo, por esse motivo, existe a seção Tipo de preço de custo para cálculo do ICMS ST Retido, para que o usuário possa escolher qual preço de custo deseja usar: Preço médio de custo, Último preço da entrada ou Preço de compra do cadastro.

Este parâmetro será utilizado para base de cálculo do valor retido anteriormente nas operações com CST = 60 ou CSOSN = 500.

O sistema acrescentará o MVA/IVA nas configurações tributárias e acrescentar o valor escolhido em uma das opções citadas no parágrafo anterior.

Cadastro de Produtos

Dentro do cadastro de produtos, é imprescindível que os dados fiscais de cada mercadoria sejam informados ao sistema de forma correta, pois apenas desta forma as notas fiscais eletrônicas serão emitidas e validadas totalmente no ambiente de produção do SEFAZ.

Observe atentamente os campos de cada seção da aba Informações Fiscais do Cadastro de Produtos.

Figura 02 - Informações Fiscais do Cadastro de Produtos

→  - IMPOSTO ESTADUAL - ICMS

- IMPOSTO ESTADUAL - ICMS

Origem: Campo pertencente à CST de ICMS. Refere-se à origem da mercadoria.

Figura 03 - Opções de Origem

Totalizador Fiscal: Código utilizado para tributar os produtos na Impressora Fiscal.

CST ICMS: Campo que define o código de tributação da mercadoria. (Vide tabela CST Para ICMS).

→  - IMPOSTOS FEDERAIS - PIS/COFINS

- IMPOSTOS FEDERAIS - PIS/COFINS

NCM: Código que determina se o produto com tributação monofásica terá alíquota zero, de acordo com a lei 10.147.

Lista: Código que determina o IVA/MVA do produto, ou seja, sua margem de lucratividade.

Alíquota IPI: Alíquota para tributação do IPI.

CST - PIS: Código que define a tributação de PIS.

CST - COFINS: Da mesma forma que o PIS, a COFINS também tem o código que define a tributação desta contribuição.

Devem ser definidas as CST-PIS/COFINS de Entrada e Saída.