- Criado por Fernando Simoes, última alteração em jul 25, 2023

Esta nova funcionalidade estará disponível a partir da versão 3.0.3.15.

Conforme previsão e publicação do Guia Prático da EFD Contribuições versão 1.35, através da seção 11, o fisco federal passa a orientar o contribuinte com a edição do PARECER SEI Nº 7698/2021/ME, onde a PGFN explicita as orientações preliminares à serem observadas no cumprimento da decisão do STF, sendo:

- Em relação às receitas auferidas a partir de 16.03.2017, o valor do ICMS destacado nas correspondentes notas fiscais de vendas não integram a base de cálculo da Contribuição para o PIS/Pasep e da COFINS, independentemente de a pessoa jurídica ter protocolado ou não ação judicial.

Diante disso, o Linx Big Farma está apto a fazer a exclusão do valor de ICMS destacado no documento ao definir a base de cálculo do PIS e da COFINS.

Configuração no Linx Big Farma

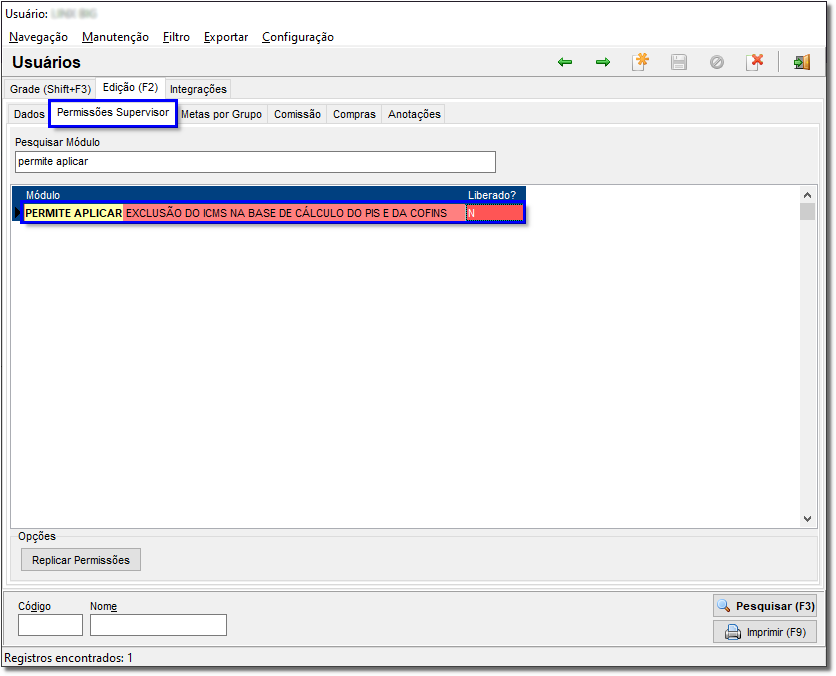

Para habilitar a opção de Exclusão do ICMS será necessário liberar a permissão no grupo de usuários, para isso vá ao menu Cadastros > Usuários > Usuários na aba "Permissões Supervisor", localize a opção "Permite Aplicar Exclusão do ICMS na Base de Cálculo do PIS e da COFINS" troque o "N" pelo "S" para habilitar a permissão e ![]() clique em outra linha para salvar a alteração realizada.

clique em outra linha para salvar a alteração realizada.

Figura 01 - Permissão Supervisor

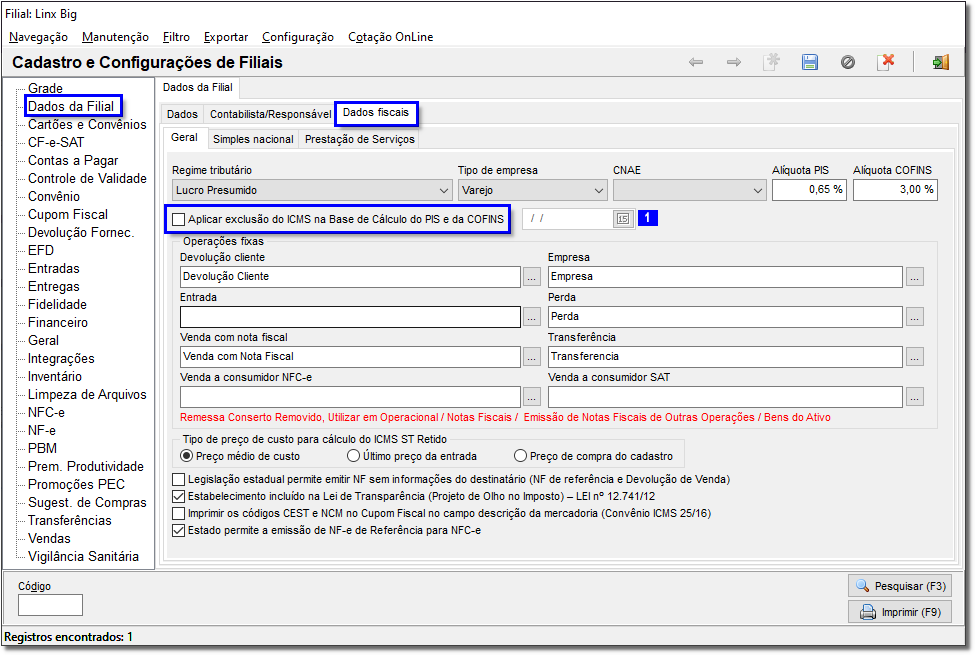

Após liberar a permissão supervisor o usuário terá que habilitar a funcionalidade, para isso vá ao menu Configurações > Filiais > Dados da Filial na aba Dados Fiscais.

Figura 02 - Configuração Filiais

Selecione o parâmetro "Aplicar Exclusão do ICMS na base de cálculo do PIS e da COFINS".

A data ao lado, na marcação ![]() será a data que o Linx Big Farma passa a considerar/aplicar a exclusão do ICMS na base de cálculo do PIS e da COFINS.

será a data que o Linx Big Farma passa a considerar/aplicar a exclusão do ICMS na base de cálculo do PIS e da COFINS.

Lembrando que esta opção só estará passível de marcação ao regime tributário: Lucro Presumido e Lucro Real.

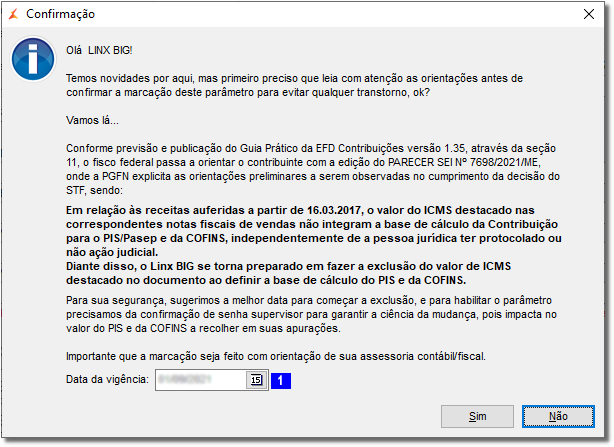

Ao marcar o parâmetro aparecerá a mensagem.

Figura 03 - Aviso para Habilitar a Exclusão

O sistema fará a sugestão de data de vigência com base na verificação se houve vendas realizadas no mês que se encontra ao habilitar a opção, onde, caso no período que se encontra já houve movimentações a sugestão é o primeiro dia do próximo mês, e caso não exista movimentações a sugestão será a data atual que se encontra.

Exemplo

Dia que irá habilitar o parâmetro com vendas no período: 06/09/2021.

Data de sugestão: 01/10/2021.

Vale ressaltar que o usuário poderá realizar a alteração de data, porém caso a sugestão seja o primeiro dia do próximo mês, apenas será permitido informar a data subsequente ao dia que está habilitando o parâmetro.

Ao ![]() clicar em

clicar em ![]() o sistema pedirá a senha supervisor (configurada anteriormente na Figura 01 acima), insira a senha e a opção será habilitada.

o sistema pedirá a senha supervisor (configurada anteriormente na Figura 01 acima), insira a senha e a opção será habilitada.

Essa configuração pode ser encontrada utilizando o recurso pesquisa através de uma tecla de atalho, basta selecionar Ctrl + P e digitar parte do nome da configuração que deseja encontrar, nesse exemplo, digite "aplicar exclusão", mas pode ser utilizado para encontrar qualquer outro parâmetro na tela de configurações filiais.

Figura 04 - Tela de Atalho para Pesquisa

Dê dois ![]() cliques em cima da opção ou selecione o botão

cliques em cima da opção ou selecione o botão ![]() , ou utilize a tecla de atalho F3 e será direcionado para a opção com o parâmetro "Aplicar Exclusão do ICMS na base de cálculo do PIS e da COFINS".

, ou utilize a tecla de atalho F3 e será direcionado para a opção com o parâmetro "Aplicar Exclusão do ICMS na base de cálculo do PIS e da COFINS".

Vendas

Exemplo de XML e operação de venda:Se um determinado produto é comercializado ao valor de R$ 32,78.

Cálculo do ICMS

-<ICMS00>

<orig>0</orig>

<CST>00</CST>

<modBC>3</modBC>

<vBC>32,78</vBC>

<pICMS>18.0000</pICMS>

<vICMS>5,90</vICMS>

A Base de Cálculo do PIS e da COFINS ficará da seguinte forma após mudança:

-<PIS>

-<PISAliq>

<CST>01</CST>

<vBC>26,88</vBC>

<pPIS>1.6500</pPIS>

<vPIS>0.44</vPIS>

-<COFINS>

-<COFINSAliq>

<CST>01</CST>

<vBC>26,88</vBC>

<pCOFINS>7.6000</pCOFINS>

<vCOFINS>2.04</vCOFINS>

Isto é: O valor do ICMS passou a ser deduzido da base de cálculo do PIS e da COFINS.

Caso o parâmetro fique desabilitado, o cálculo a ser aplicado permanece o atual, ou seja, sem realizar a dedução do ICMS destacado no documento.

Vale ressaltar que para os documentos de saídas a informação é calculada, apenas se o CST (PIS/COFINS) for 01 ou 02, definido no cadastro de produto através do menu Produtos > Produtos na aba Inf. Fiscais no campo CST PIS e CST COFINS - Saída.

Qualquer outro tipo de CST será realizado o comportamento atual do sistema.

A exclusão será realizada para as tecnologias NF-e de vendas/ NFC-e/ CF-e SAT/ Impressora Fiscal / Registro de Documentos Fiscais Emitidos Manualmente.

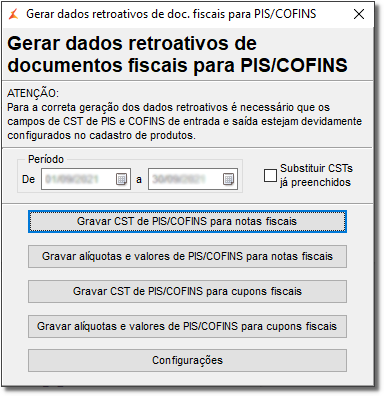

O cálculo também valerá para os dados retroativos, ou seja, o sistema também recalculará os valores.

No momento da geração dos Dados Retroativos de Documentos Fiscais através do menu Fiscal > Escrituração Fiscal PIS/COFINS > Gerar Dados Retroativos de Documentos Fiscais, o Linx Big Farma aplica o mesmo tratamento da venda na correção de valores conforme o CST definido no documento fiscal de venda, ou seja, o recálculo será feito a partir da data de vigência que o usuário habilitou a opção (conforme Figura 02 e 03 acima), caso contrário entende-se o comportamento padrão (sem exclusão).

Figura 05 - Gerar Dados Retroativos

Esta nova funcionalidade está disponível a partir da versão 3.0.15.0 - 21/07/2023.

A Medida Provisória 1.159/2023 convertida na Lei 14.592/2023 trouxe alterações onde cita que a partir de 01/05/2023 as empresas do Regime Não Cumulativo – Lucro Real, devem excluir o ICMS incidente sobre a operação da base de cálculo de créditos de PIS e COFINS em relação às notas fiscais de entrada, dessa forma, o cliente passa a ter uma base reduzida para o crédito.

Esta funcionalidade é válida para as NF-e emitidas a partir de 01/05/2023.

Permissão

Para habilitar a opção de Exclusão do ICMS na base de cálculo dos créditos de PIS e da COFINS na entrada, será necessário liberar a permissão de supervisor de usuários.

Para isso, vá ao menu Cadastros > Usuários > Usuários localize o usuário e na aba "Permissões Supervisor" localize a opção "Permite Aplicar Exclusão do ICMS na Base de Cálculo do PIS e da COFINS na Entrada".

Figura 01 - Permissão Supervisor

Troque o "N" pelo "S" para habilitar a permissão e seta para cima ou para baixo do teclado para registrar a alteração.

Configuração

Após liberar a Permissão Supervisor, é necessário marcar um parâmetro para habilitar a funcionalidade.

Para isso vá ao menu Configurações > Filiais > Dados da Filial > Dados Fiscais > Geral.

Só é possível habilitar o parâmetro quando o Regime Tributário informado na filial for igual a Lucro Real Não Cumulativo, conforme mostra a Figura abaixo:

Figura 02 - Habilitar Parâmetro

Após habilitar o parâmetro Aplicar exclusão do ICMS da Base de Cálculo do PIS e da COFINS (Crédito de entrada), será mostrada uma caixa de mensagem de confirmação para o usuário.

Ao assinalar a opção NÃO, o parâmetro será desabilitado.

Ao assinalar a opção SIM, o sistema irá solicitar a senha supervisor conforme configurado no usuário registrado.

Essa alteração do parâmetro será permitida mediante configuração da permissão supervisor (Figura 01 acima) e será apontada no relatório "Supervisor "Bom dia".

Critérios necessários para aplicar a exclusão do ICMS:

- ICMS/FCP destacado no Item em campos próprios juntamente com combinações de CST;

- CST ICMS igual a 00; 20; 70 e 90;

- CST PIS/COFINS igual a 50; 51; 52; 53; 54; 55; 56; (CST tributado);

Os produtos TRIBUTADOS pelo PIS e pela COFINS, com os CST´s 50; 51; 52; 53; 54; 55; 56; além de terem suas bases de cálculo reduzidas pelo abatimento dos valores dos respectivos ICMS/FCP destacados, terão seus valores de PIS e de COFINS calculados e apresentados a partir das bases de cálculo reduzidas.

A exceção são os produtos sujeitos à Substituição Tributária, que por não possuírem Valor de ICMS destacados, não terão suas bases de PIS e de COFINS alteradas.

Utilização

Depois de habilitar o parâmetro, será possível visualizar as alterações na prática através do menu Operacional > Notas Fiscais > Manutenção de Notas Fiscais.

Na aba Apuração de impostos será apresentado os campos em destaque abaixo já calculados mediante os critérios apresentados anteriormente.

Figura 03 - Utilização e Demonstração

Exemplo de execução da Exclusão do ICMS da Base de Cálculo dos Créditos de PIS/COFINS na Entrada:

| Sem Exclusão do Crédito ICMS PIS | Com Exclusão do Crédito ICMS PIS | Sem Exclusão do Crédito ICMS COFINS | Com Exclusão do Crédito ICMS COFINS | |

|---|---|---|---|---|

| Base de Cálculo: 100,00 | Base de Cálculo: 100,00 | Base de Cálculo: 100,00 | Base de Cálculo: 100,00 | |

| Crédito do ICMS: 18,00 | Crédito do ICMS: 18,00 | Crédito do ICMS: 18,00 | Crédito do ICMS: 18,00 | |

| Base de Cálculo PIS: 100,00 | Base de Cálculo PIS: 100,00 - 18,00 = 82,00 | Base de Cálculo COFINS: 100,00 | Base de Cálculo COFINS: 100,00 - 18,00 = 82,00 | |

Alíquota PIS: | Alíquota PIS: 1,65% (Conforme Figura 02) | Alíquota COFINS: 7,60% (Conforme Figura 02) | Alíquota COFINS: 7,60% (Conforme Figura 02) | |

| Crédito PIS: 1,65 | Crédito PIS: 1,35 (Conforme Figura 03) | Crédito COFINS: 1,65 | Crédito COFINS: 6,23 (Conforme Figura 03) |

Essas mesmas validações serão aplicadas na Geração dos Dados Retroativos de Documentos Fiscais (menu Fiscal > Escrituração fiscal PIS/COFINS > Gerar dados retroativos de documentos fiscais).

Geração do SPED ICMS e SPED Contribuições - Registros C100 e C170

Para validação da alteração realizada deve ser observado os registros C100 (Capa) e C170 (produtos) da nota de Entrada no PVA.