Assunto

Este documento mostrará o novo cálculo de "ICMS Desonerado" conforme legislação do Rio de Janeiro e suas configurações para serem realizadas no sistema.

Abrangência

Todos os clientes que necessitam gerar o valor de "ICMS Desonerado" conforme as novas fórmulas seguindo a legislação do Rio de Janeiro.

Aplicação

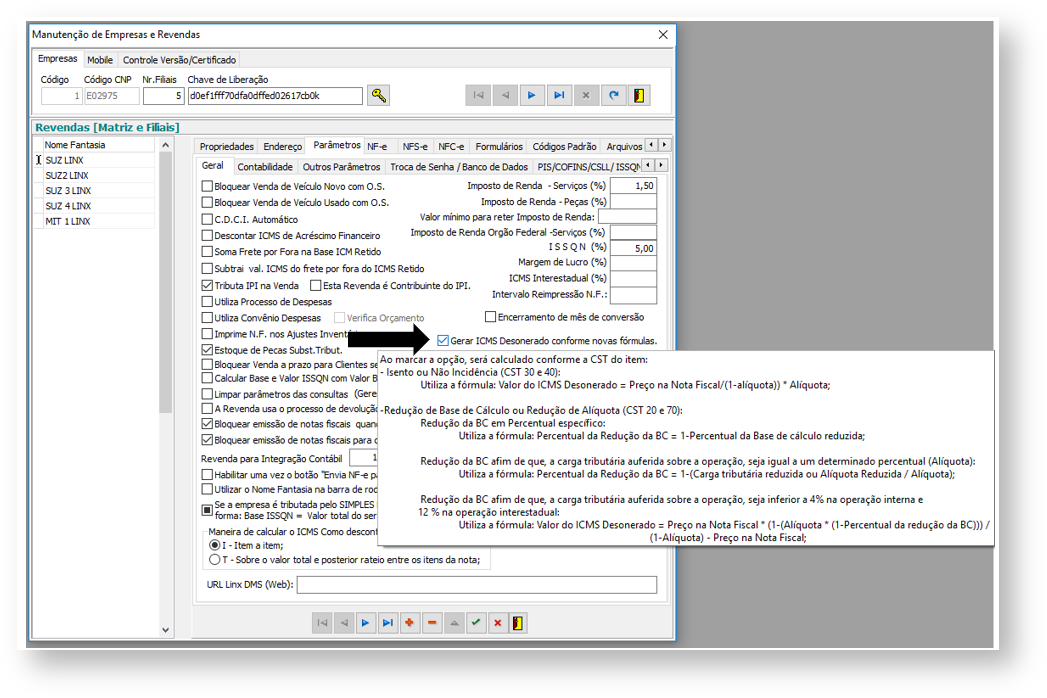

No menu: "Configuração > Cadastro > Empresa e Revendas", aba "Parâmetros" sub aba "Geral" foi criada a opção "Gerar ICMS Desonerado conforme novas fórmulas".

Figura 01 – Manutenção de empresas e revendas > parâmetros > geral

O sistema fará o cálculo por "CST", conforme fórmulas abaixo:

"Isento" ou "Não Incidência" (CST 30 e 40), usará a fórmula:

Valor do ICMS Desonerado = (Preço na Nota Fiscal / (1- alíquota)) * Alíquota;

Redução de base de cálculo ou redução de alíquota (CST 20 e 70):

- Redução da "BC" em um percentual especifico, usará a fórmula:

Percentual da Redução da BC = 1 – Percentual da Base de cálculo reduzida;

- Redução da "BC" afim de que a carga tributária auferida sobre a operação seja igual a um determinado percentual (alíquota): usará a fórmula:

Percentual da Redução da BC = 1 – (Carga tributária reduzida ou Alíquota Reduzida / Alíquota);

- Redução da "BC" afim de que a carga tributária auferida sobre a operação seja inferior a 4% na operação interna, e 12% na operação interestadual: usará a fórmula:

Valor do ICMS Desonerado = Preço no documento fiscal * (1- (Alíquota * (1-Percentual da redução da BC))) / (1 – Alíquota) – Preço no documento fiscal;

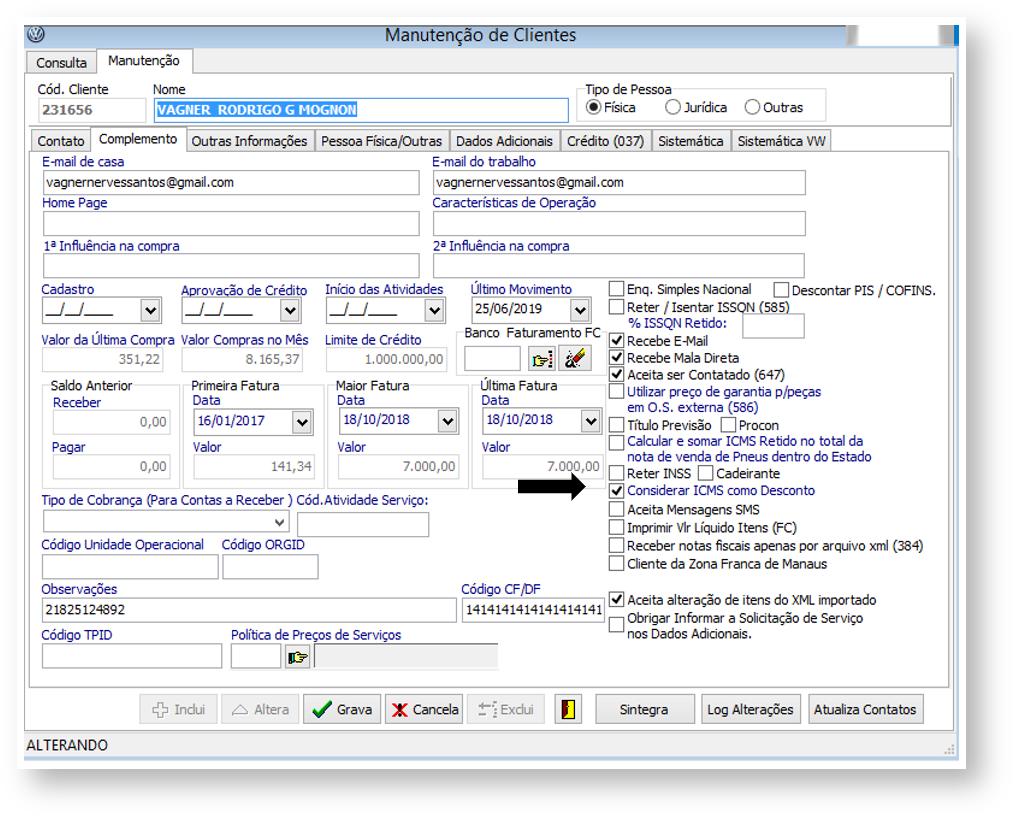

Em uma venda de peças no balcão ou em uma ordem de serviço com peças e serviços ou uma venda/saída de veículos, no cadastro do cliente, deve estar marcada a opção "Considerar ICMS como Desconto", para que o sistema realize os cálculos.

Figura 02 – Manutenção de clientes

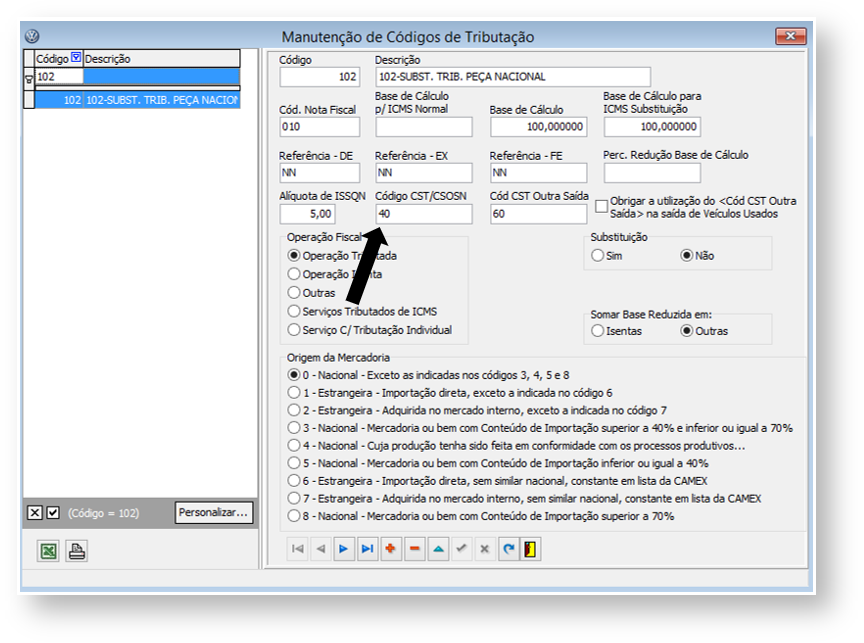

Ao realizar o atendimento balcão ou oficina ou venda/saída de veículos, o sistema irá verificar o código de tributação do item e buscar o "CST" do campo "Código CST/CSOSN" no menu "Configuração > Cadastros > Códigos Tributação".

Figura 03 – Manutenção de código de tributação

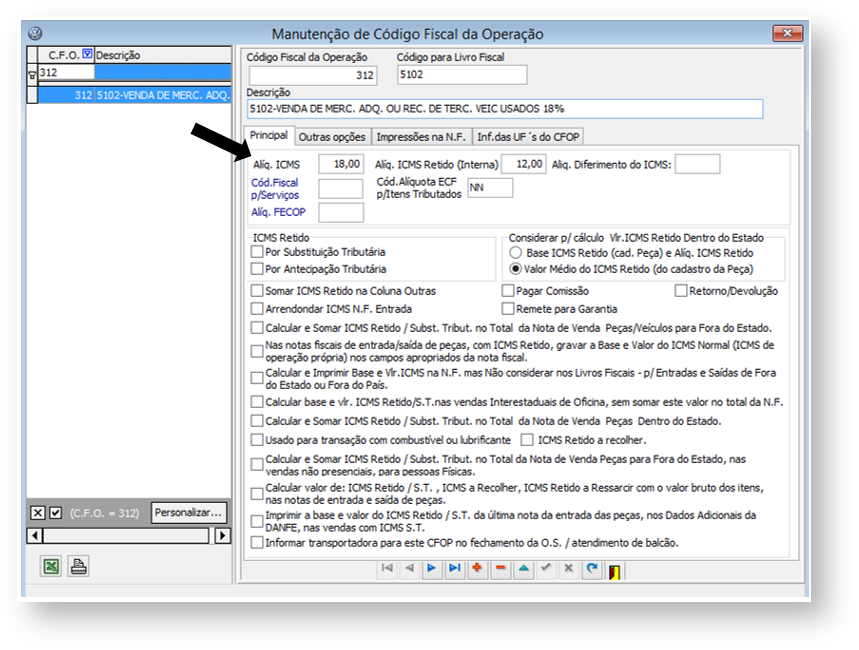

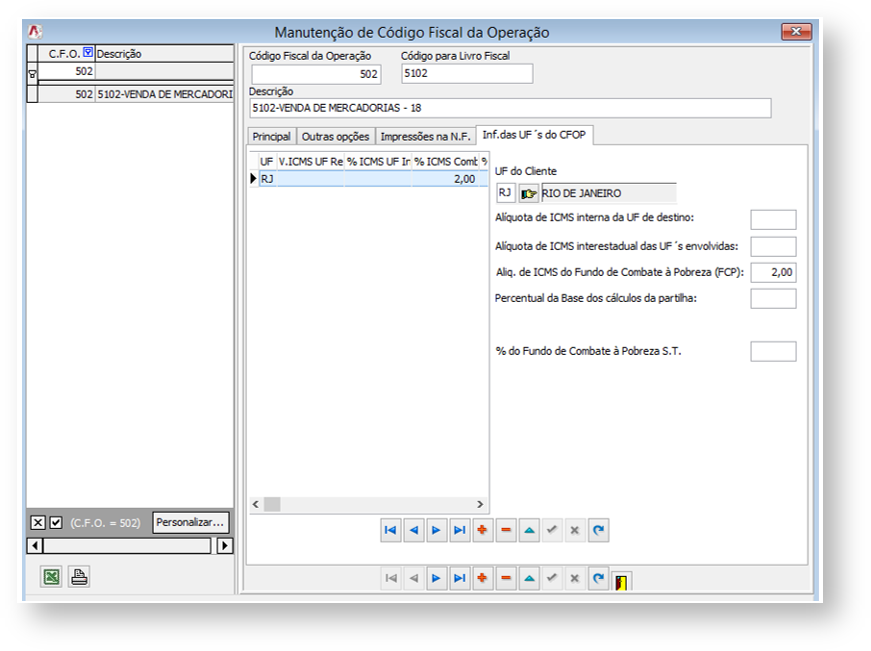

E irá buscar as alíquotas do cadastro de código fiscal operação para calcular.

Figura 04 – Manutenção de código fiscal de operação

Importante: Caso possua alíquota do fundo de combate à pobreza na aba "Ind.das UF's do CFOP" como Rio de Janeiro, será somado está alíquota junto com a alíquota do "ICMS" para o cálculo.

Figura 05 – Inf. das UF's do CFOP

Com isso, podemos verificar abaixo como ficaria o cálculo:

Vamos supor que estamos vendendo o item no valor de R$ 300,00

"Isento" ou "Não Incidência" (CST 30 e 40) usando a fórmula:

Valor do ICMS Desonerado = (Preço na Nota Fiscal / (1- alíquota)) * Alíquota;

Valor do ICMS Desonerado = (300,00 Preço na Nota Fiscal / (1 – (18/100))) * (18/100).

Resultado: 65,85 (Valor do ICMS Desonerado)

Redução de base de cálculo ou redução de alíquota (CST 20 e 70).

Redução da "BC" em um percentual especifico, usando a fórmula:

Percentual da Redução da BC = 1 – Percentual da Base de cálculo reduzida

Redução da "BC" afim de que a carga tributária auferida sobre a operação seja igual a um determinado percentual (alíquota), usando a fórmula:

Percentual da Redução da BC = 1 – (Carga tributária reduzida ou Alíquota Reduzida / Alíquota)

Redução da "BC" afim de que a carga tributária auferida sobre a operação seja inferior a 4% na operação interna, e a 12% na operação interestadual, usando a fórmula:

Valor do ICMS Desonerado = Preço no documento fiscal * (1- (Alíquota * (1-Percentual da redução da BC))) / (1 – Alíquota) – Preço no documento fiscal

Observação:

Para saber o valor do percentual da redução da "BC", verifique no código de tributação se o campo "Perc. Redução Base de Cálculo" está informado. Se não estiver, usamos o valor do campo "Base do Cálculo".

No nosso caso, conforme a "Figura 04", ficaria:

- "Perc. Redução Base de Cálculo" = Não informado

- "Base do Cálculo" = 100

- Logo o Percentual da redução da BC seria 100;

Valor do ICMS Desonerado = Preço no documento fiscal * (1- (Alíquota * (1-Percentual da redução da BC))) / (1 – Alíquota) – Preço no documento fiscal

Valor do ICMS Desonerado = 300 Preço no documento fiscal * (1- ((18/100) * (1-(100/100)))) / (1 – (18/100)) – 300

Resultado: 65,85 (Valor do ICMS Desonerado)

Caso não seja nenhuma destas CST, não irá calcular.

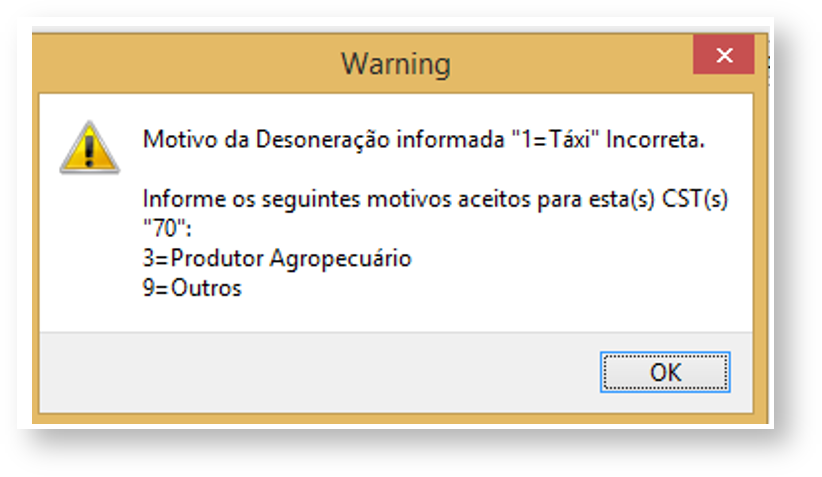

Ele também verificará o motivo da Desoneração de acordo com a "CST". Caso não seja, ele irá informar os motivos que a "CST" aceita. Seguem os motivos aceitos por cada "CST":

Motivos aceitos para o CST = 20:

- 3= Uso na agropecuária;

- 9= Outros;

- 12= Órgão de fomento e desenvolvimento agropecuário;

Motivos aceitos para o CST = 30:

- 6= Utilitários e Motocicletas da Amazônia Ocidental e Áreas de Livre Comércio (Resolução 714/88 e 790/94 – CONTRAN e suas alterações);

- 7= SUFRAMA;

- 9= Outros;

Motivos aceitos para o CST = 40:

- 1= Táxi;

- 3= Produtor Agropecuário;

- 4= Frotista/Locadora;

- 5= Diplomático/Consular;

- 6= Utilitários e Motocicletas da Amazônia Ocidental e Áreas de Livre Comércio (Resolução 714/88 e 790/94 – CONTRAN e suas alterações);

- 7= SUFRAMA;

- 8= Venda a Órgão Público;

- 9= Outros. (NT 2011/004);

- 10= Deficiente Condutor (Convênio ICMS 38/12);

- 11= Deficiente Não Condutor (Convênio ICMS 38/12).

Motivos aceitos para o CST = 70:

- 3= Uso na agropecuária;

- 9= Outros;

- 12= Órgão de fomento e desenvolvimento agropecuário

Ao informar um motivo ao qual não seja da "CST", o sistema mostrará a mensagem:

Figura 06 – Motivo informado inexistente

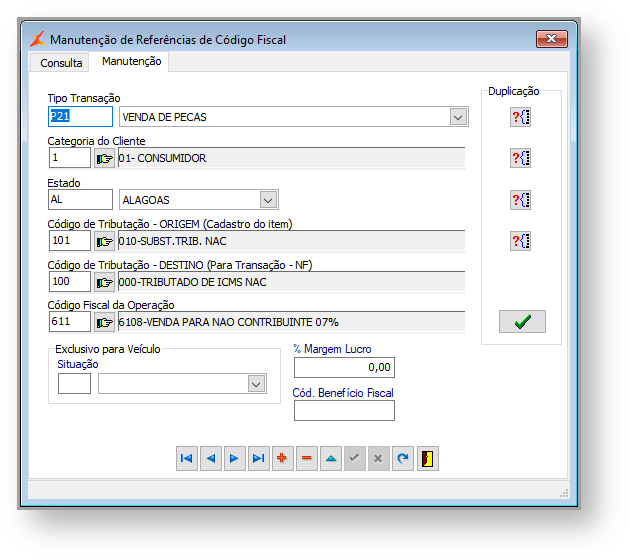

Para informar o benefício fiscal, acesse o menu "Faturamento > Cadastro > Referência Código Fiscal Operação" aba "Manutenção" e preencha o campo "Cód. Benefício Fiscal" da referência que será utilizada no processo.

Figura 07 – Manutenção código fiscal de operação > Cód. benefício fiscal